История банкинга в России

Сложно представить, что раньше этого сервиса не было. Для любой финансовой операции, для любого платежа и перевода приходилось идти в банк, стоять в очереди, возиться с квитанциями.

Теперь все это в прошлом для многих россиян. Постепенно даже пенсионеры изучают, как пользоваться интернет банкингом, причем весьма успешно.

Если рассматривать появление банкинга в целом, то возник он в начале 80-х, но не в России. Первым сервис опробовали жители США.

Но изначально он был доступен только вкладчикам (отслеживание состояния счета), но постепенно в него добавились функции переводов.

Полноценный онлайн-банк, каким мы сейчас его видим, был разработан американским банком Bank of America. Это случилось в начале двухтысячных.

После успешного внедрения системы другие банки стали брать пример с Bank of America и тоже разрабатывать аналогичные сервисы, ролуч широкий клиентский спрос.

Подобие современного банкинга впервые появилось в Гута Банке. Сначала это был телефонный сервис управления услугами, но после компания разработала уже сам интернет-банк.

Всего годом ранее первый онлайн-банкинг запустил Автобанк.

Среди именитых банков первый систему запустил Ситибанк в 2002 году. Именно тогда он стал оказывать в РФ услуги физическим лицам, и при заключении договоров им сразу предлагали подключение к системе.

Его примеру вскоре последовал Альфа-Банк, создав один из лучших банкингов — Альфа-Клик.

Известный всем клиентам главного банка страны Сбербанк Онлайн появился только в 2009 году. В этом же году был запущен Телебанк ВТБ24.

Возможности банковского личного кабинета

Система дистанционного обслуживания позволяет осуществлять практически любые операции в интернете без личного посещения банка.

Для этого программе нужно сначала идентифицировать человека по учетным данным (логину и паролю).

После авторизации пользователь попадает в личный кабинет банковского клиента и получает доступ к следующим возможностям:

- оплата услуг и товаров по заданным реквизитам (коммунальные квитанции, мобильный телефон, интернет и т.д.);

- переводы на другие карты, в том числе в сторонние банки;

- погашение штрафов, госпошлин, прочих государственных платежей;

- перечисление на расчетные счета в любые российские банки;

- погашение кредитов, выданных здесь же или в другой организации;

- получение актуальной информации по оформленным банковским продуктам;

- переводы денег между своими счетами;

- блокировка карт;

- закрытие расчетных счетов и депозитов;

- открытие вклада;

- получение кредита в онлайн-режиме (обычно для зарплатных клиентов);

- подключение автоплатежа для регулярных перечислений;

- выгрузка подробной выписки, справки о движении денег по счету;

- онлайн-общение с сотрудниками банка в виртуальном чате;

- распечатка реквизитов счета или карты;

- заявка на получение отчета из БКИ;

- оформление сопутствующих услуг (например, страховки, СМС-информирования и т.д.).

Как видим, перечень операций достаточно велик. Практически все действия банковского клиента, ранее доступные только в банковском отделении, сейчас проводятся самостоятельно за несколько минут.

Все что для этого нужно – учетные данные для входа в систему и доступ в интернет. Некоторые кредитные организации полностью работают только через онлайн-банкинг, например, Тинькофф Банк и Киви.

Если в начале своего развития система интернет-банкинга в России имела малое количество опций, то теперь здесь разрешается делать практически все.

Благодаря сервису клиенты могут посещать отделение банка всего пару раз в году. Ведь остальные операции они совершают в онлайн-режиме.

Доступ в личный кабинет всегда открыт. Если необходимо, можно отправить перевод ночью или в праздничные дни, сервис работает круглосуточно.

Когда нет возможности в любое время открыть личный кабинет на сайте банка, установите мобильное приложение на свой смартфон. Тогда совершать платежи и переводы станет еще проще и быстрее.

Дистанционное банковское обслуживание

Система дистанционного банковского обслуживания – это совокупность услуг, которые учреждение готово предоставить удаленно, но по предварительно полученному распоряжению клиента.

Дистанционное банковское обслуживание осуществляется через Всемирную паутину. Расширение возможностей финансовых услуг через компьютеры и смартфоны связано с развитием информационных технологий.

Чтобы сделать еще более доступными свои продукты, удобными и востребованными, учреждения все активнее используют электронные каналы в направлениях интернет- или телефонного банкинга.

Широкое распространение получила система интернет-банкинга благодаря удобству и набору услуг.

Возможности интернет-банкинга

Настало то время, когда возможности банковских систем стали практически безграничными.

Сейчас без проблем можно пользоваться финансовыми услугами, вообще не посещая офисы банков. Это просто не нужно, все проводится через интернет.

Если рассматривать, что такое банкинг, то это система дистанционного клиентского обслуживания, которая дает доступ к личным картам и счетам и управлению ими.

После регистрации в интернет-банкинге можно сразу:

- оплата коммунальных услуг со своих счетов. Причем реквизиты практически всех коммунальщиков уже внесены в систему. Нужно только найти оператора и внести свои клиентские реквизиты;

- оплата мобильного телефона, интернета, телевидения;

- переводы на любые банковские счета и карты, как физическим лицам, так и юридическим;

- оплата любых кредитов и займов;

- открытие и пополнение вкладов напрямую со своего счета;

- блокировка карт в случае их утери или кражи. Это защитит средства от хищения;

- подача заявок на кредитные продукты. Некоторые банки в этом случае готовы выдать кредит удаленно, просто переведя деньги на счет клиента;

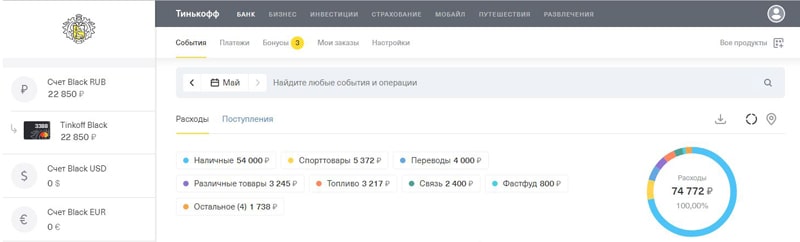

- заказ выписок, отслеживание движения средств по счетам;

- оформление различных дополнительных услуг. Например, страховок или заказ кредитной истории;

- оплата штрафов, налогов, государственных пошлин.

Это основные, но не все операции, проводимые через веб-банкинг. Самое главное — возможности интернет банкинга доступны круглосуточно и везде, где есть выход в интернет.

Клиент всегда может держать руку на пульсе, отслеживая состояние расчетного счета и операции по ним. Изначально банки брали плату за пользование банкингом. Сейчас же сервис всегда предоставляется бесплатно.

Люди пользуются банкингом для оплаты различных услуг. При выполнении операции обращайте внимание на размер комиссионных.

Многие операции выполняются бесплатно. Многие, но не все. При выполнении платежа сервис всегда укажет, сколько будет списано в итоге со счета.

Переводы внутри одного банка всегда проводятся без комиссии.

Особенности интернет-банкинга.

Несомненно, удаленный доступ ко всем операциям по счетам и банковским картам очень удобен.

Это экономит много времени и сил, поскольку весь функционал доступен, не выходя из дома, или из любого другого места при наличии интернет соединения. Более того, он доступен круглосуточно.

За предоставление доступа к личному кабинету не взимается дополнительная плата. Интернет-банкинг идет, как бесплатное дополнение к оформленной банковской услуге.

Однако, большинство кредитных учреждений взимают комиссию за СМС-оповещение, от которого часто нельзя отказаться.

Поскольку, вместе с информированием клиента на его номер приходят СМС с кодами подтверждения при в ходе в личный кабинет и проведения каждой финансовой транзакции.

В свою очередь, интернет-банкинг обладает широкими возможностями, среди которых:

- Создание валютных счетов.

- Проверка баланса.

- Управление картой:

- Пополнение;

- Перевыпуск;

- Блокировка;

- Смена ПИН-кода.

- Подключение дополнительных услуг, например, овердрафт, СМС-информирование и другие.

- Просмотр истории операций, поступлений и списаний с детализацией за выбранный период.

- Осуществление переводов.

- С карты на карту;

- Физическим лицам;

- Юридическим лицам;

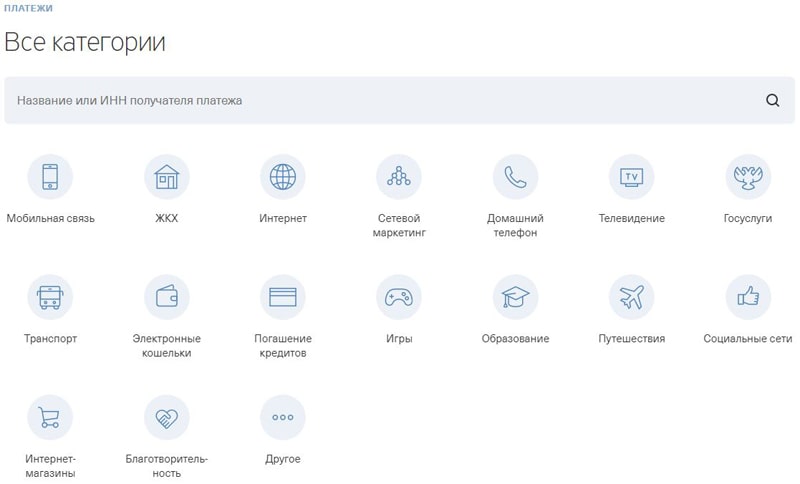

- Осуществление платежей различного рода:

- Оплата мобильной связи, интернета, домашнего телефона и телевидения;

- Квитанции ЖКХ;

- Оплата государственных услуг;

- Пополнение электронных кошельков;

- Погашение кредитов;

- Оплата штрафов;

- Оплата транспорта и путешествий;

- Покупки в интернет магазинах;

- Оплата счетов;

- И другие.

- Создание шаблонов.

- Просмотр реквизитов и данных по счетам и картам.

- Заказ справок и выписок онлайн.

- Смена тарифов банковского обслуживания.

Стоит отметить, что функционал интернет-банка может дублировать мобильный банк. Он также предоставляется на бесплатной основе и представляет собой мобильное приложение, устанавливаемое на смартфон или планшетный компьютер.

Как подключиться и войти в систему?

Прежде чем обзавестись доступом к онлайн сервисам банка, необходимо стать его клиентом: открыть счет или оформить пластиковую карточку.

Вместе с предоставленной услугой сотрудниками финансовой организации будет дана информация по порядку входа в интернет-банкинг.

Как правило, доступ предоставляется по умолчанию. Однако, в некоторых учреждениях для получения логина и пароля потребуется заполнить соответствующее заявление.

В иных случаях, например, в Сбербанке получить данные для авторизации можно самостоятельно, воспользовавшись ближайшим банкоматом.

Чтобы воспользоваться дистанционной системой клиенту банка необходимо иметь:

- Логин и пароль для авторизации.

- Интернет подключение.

- Компьютер, ноутбук или любой портативный девайс с поддержкой браузера и возможностью выхода в интернет.

- Мобильный телефон, привязанный к карте или открытому счету с подключенной услугой СМС-информирования.

Если минимальные условия выполнены, то пользователь может осуществить подключение и вход в интернет-банкинг. Для этого нужно:

- Перейти на официальный сайт банка, клиентом которого он является.

- Перейти в соответствующий раздел. На разных сайтах он может называться по-разному. Например, «Сбербанк-Онлайн», «Альфаклик», «Интернет-Банк», или просто «Войти».

- Ввести парольную пару и нажать кнопку «Войти».

- Пройти дополнительную идентификацию вводом полученного СМС-кода.

- Попасть в интерфейс онлайн сервиса и начать им пользоваться.

Как видно, процедура подключения и входа в личный кабинет предельно проста.

Насколько безопасен интернет-банкинг?

В свою очередь, онлайн сервис устроен таким образом, что вся информация хранится в базах данных банка, а все вычислительные процессы происходят на его серверах.

Клиенту же через веб-интерфейс или мобильное приложение предоставляется итоговая информация. А также, посылать ряд команд через функциональные кнопки.

Как следствие, основная степень защиты обеспечивается силами самого банка и является крайне надежной.

Тем не менее, вероятны случаи утечки информации и потери аккаунта и денежных средств. Как правило, это происходит по вине самого клиента.

Поэтому в первую очередь о соблюдении мер безопасности следует думать ему.

Повышенное внимание и следование простым правилам при пользовании банковскими продуктами может исключить возникновение негативных последствий, таких, как компрометация карты.

Для этого необходимо:

- Использовать лицензионное программное обеспечения, программы защиты от вирусов и официальные приложения.

- Использовать сложные пароли на вход в сервисы.

- Для доступа к интернет-банкингу использовать только официальные сайты банков.

- Проверять наличие защищенного соединения при подключении к сайту https.

- Не разглашать персональные данные, логин и пароль, даже сотрудникам банка.

- Игнорировать звонки, СМС, электронные письма с просьбой код подтверждения, пароль и другую конфиденциальную информацию, а также не переходить по ссылкам из писем.

- Привязанный к счету или карте телефон должен быть оформлен на самого клиента, а не на третьих лиц, родственников, а также знакомых.

- Не пользоваться общественными сетями для доступа в личный кабинет. Например, в кафе, торговом центре, метро и т.д.

- В случае утери или кражи пластиковой карты или мобильного телефона незамедлительно информировать об этом банк.

- При платежах через интернет пользоваться только проверенными сервисами и платежными системами.

Набор услуг

Классические услуги интернет-банкинга включают сервисы:

- по оплате мобильной связи;

- по оплате жилищно-коммунальных услуг;

- погашения кредита любого банка, иногда – с комиссией;

- по переводу платежей, в том числе клиентам стороннего банка – тоже потребуется заплатить комиссию;

- по оплате интернет-покупок;

- по оплате штрафов, пошлин, государственных и негосударственных услуг;

- по контролю бюджета;

- «копилка»;

- «автоплатеж» – автоматический перевод определённой суммы, установленной пользователем, для погашения кредита, оплаты коммунальных услуг и т. д. (эта услуга легко подключается и реализуется в дальнейшем уже без участия пользователя; удобна для погашения регулярных платежей);

- кредит – оставить заявку, а в некоторых банках и оформить удаленно;

- вклад;

- обезличенный металлический счет.

Ожидание и потребности

Установлено соотношение предложений сервисов банкинга и потребностей клиентов. Были определены четыре блока:

- контроль;

- свобода;

- комфорт;

- помощь.

По каждому из блоков выявлена степень активности использования сервисов интернет-банкинга. Больше всего пользователи ценят возможность контролировать счета.

По 100 % активность при получении баланса и функция просмотра истории транзакций.

97 % обращаются к сервису «Оплата мобильной связи», 87 % через банкинг оплачивают коммунальные услуги и используют шаблоны платежей.

Для 80 % пользователей интернет-банкинг – это полезная площадка для перевода денег в другое учреждение. Функцию «Открытие вклада» используют 53 %. 43 % совершают платежи по расписанию через онлайн-банк.

20 % используют возможность установки платежных лимитов и оформления заявки на перевыпуск банковской карты.

Потребительский кредит через банкинг оформляют по ставке в 10 %. 3 % используют систему для накопления средств, то есть как копилку, без начисления процентов и бонусов.

Пока невостребованными остаются сервисы, помогающие определить бюджет отдельных категорий транзакций, а также аналитика расходов.

Преимущества интернет-банкинга

Система максимально удобна.

Зайдя в свой “Личный кабинет”, можно управлять счетами, пополнять и тратить, переводить и откладывать – производить операции в любой точке мира с доступом в Интернет, независимо от места нахождения получателя денежных средств.

Приемы выполнения операций просты и понятны, как и интерфейс.

Интернет-банкинг экономит время, позволяет круглосуточно контролировать счета и оперативно реагировать на сомнительные факторы.

Интернет-банкинг – это система оперативная и надежная. Деньги доходят до адресата быстро, несмотря на то, что интернет-платежи, как и переводы, совершаются дистанционно.

- https://brobank.ru/banking/

- https://aflife.ru/finansy/chto-takoe-internet-banking-i-kak-im-polzovatsya

- https://BusinessMan.ru/internet-banking-eto-chto-takoe.html

- https://mytopfinance.ru/chto-takoe-internet-banking/