- Кто должен сдать

- Кому не надо сдавать 3-НДФЛ

- Срок сдачи

- Как удобнее сдать 3-НДФЛ

- Декларация 3-НДФЛ

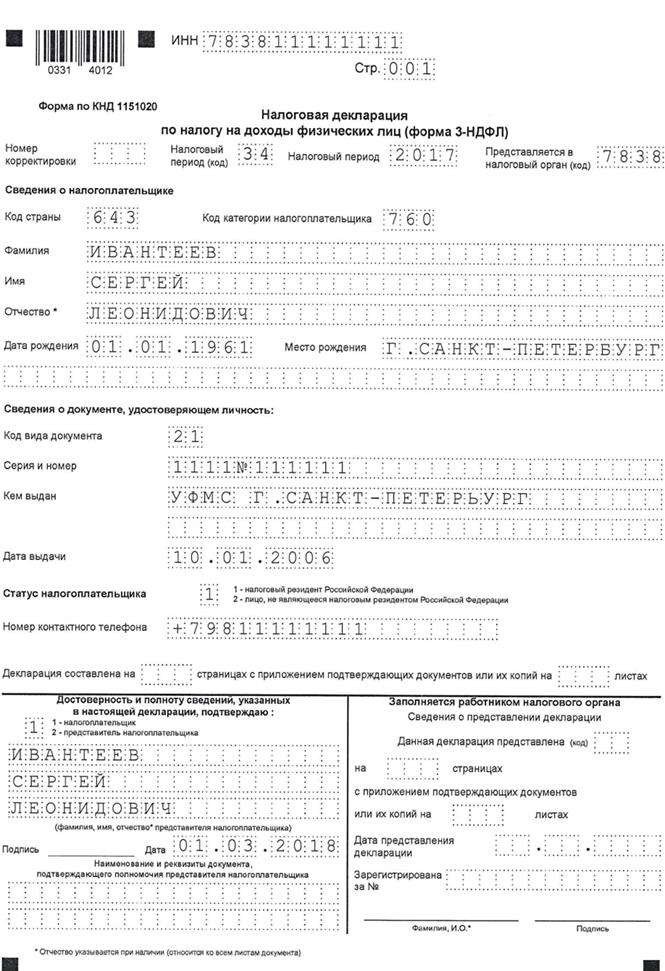

- Образец З-НДФЛ

- Для чего нужна декларация 3-НДФЛ?

- Когда необходимо составление и оформление 3-НДФЛ

- Правила и порядок представления 3-НДФЛ

- Инструкция по возмещению подоходного налога

- Когда необходимо подавать отчетность 3-НДФЛ и уплачивать налог

- Что будет, если декларация 3-НДФЛ представлена с опозданием

- Изменения по вычетам в следующем году

- Процедуру получения вычетов по НДФЛ хотят упростить

- 3-НДФЛ для ИП на УСН

- 3-НДФЛ для ИП на патенте

- 3-НДФЛ для ИП на ОСНО

- 3-НДФЛ нулевая для ИП

Кто должен сдать

Декларацию 3-НДФЛ нужно подать всем, кто в 2025 году:

- Продал недвижимость или автомобиль, который находился в собственности меньше минимального срока владения.

По общему правилу минимальный срок владения недвижимости 5 лет, а автомобилей 3 года. Можно продать недвижимость без налога через 3 года, если ее получили по наследству, приватизации, в подарок от близкого родственника, а также если это единственное жилье.

- Получил доход от продажи имущественных прав (переуступка права требования по ДДУ).

- Получил в дар не от близкого родственника недвижимость, транспортные средства, акции, доли, паи. К близким родственникам относятся: родители, дети, супруги, бабушки, дедушки, братья, сестры, внуки.

- Получил вознаграждение от физических лиц и организаций, не являющихся налоговыми агентами, на основе договоров гражданско-правового характера. апример, по договорам найма или аренды любого имущества. Если с вознаграждения был уплачен НПД, декларацию подавать не нужно.

- Получил дивиденды от иностранных компаний (даже если акции иностранных компаний были куплены через российских брокеров на российских биржах).

- Купил валюту на бирже и затем продал её на бирже дороже.

- Получил доход от иностранного брокера.

Задекларировать полученные в 2025 году доходы должны также индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой.

Кому не надо сдавать 3-НДФЛ

Не нужно подавать декларацию, если вы:

- продали жилье раньше минимального срока владения при условии что его стоимость не больше 1 млн. ₽;

- продали нежилую недвижимость (садовый дом, гараж, машиноместо) или другое имущество (автомобиль) раньше минимального срока владения при условии, что его стоимость не более 250 000 ₽;

- продали жилье, чтобы сразу купить жилье побольше, если входите в состав семьи с минимум двумя детьми.

С 2025 года семьи с детьми освобождаются от уплаты налога с продажи недвижимости, если одновременно соблюдаются следующие условия:

- в семье двое и более детей, не достигших 18 лет (24 лет, если учатся очно);

- взамен проданного жилья необходимо приобрести другое в течение того же года, когда было продано жилье, или до 30 апреля следующего года;

- новое жилье должно быть больше по площади или его кадастровая стоимость должна быть выше;

- кадастровая стоимость жилья на продажу не должна быть больше 50 млн рублей;

- на момент продажи налогоплательщику и членам семьи не принадлежит в совокупности более 50% другого жилья, общая площадь которого больше приобретаемого.

Тем, кто соответствует всем условиям, продать жилье можно в любое время, хоть через месяц после покупки. Декларацию подавать не нужно (п. 2.1 ст. 217.1, п.п. 1. ст. 229 , п.п. 2 п. 1 ст. 228 НК).

Срок сдачи

30 апреля в этом году выпадает на выходной день, поэтому последний день сдвигается на 4 мая.

Налоговую декларацию на получение налогового вычета за 2021 год можно подать в любое время до окончания 2024 года.

Как удобнее сдать 3-НДФЛ

Удобнее всего подать декларацию онлайн через «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС.

Декларация 3-НДФЛ

Справка 3-НДФЛ – это декларация, которая подается в налоговую инспекцию по регистрационному месту для того, чтобы предоставить отчет о собственной прибыли и расходах.

Такая обязанность возлагается на человека, который продал имущество или сдает в аренду жилье, оформлен как ЧП (частный предприниматель) или ИП (индивидуальный предприниматель), осуществляет деятельность как нотариус или адвокат.

Налоги взимаются за все, где есть доходы: с заработных плат и премиальных, с продажи имущества, с гонораров за интеллектуальную деятельность, за подарки или призы, выигрыши и т.д.

Главное преимущество подоходного налога то, что он наиболее логично сообразуется с платежеспособностью физического или юридического лица.

В истории налога было много перипетий: чтобы привить населению подоходную ответственность, понадобилось ни одно десятилетие.

Впервые подоходный налог в России появился в 1916 году во время Первой мировой войны, и отчислениями облагались все предприятия, поставки и подряды, граждане, получающие доходы.

Позже эти законы видоизменялись советским правительством, и дошли в современную экономику в полноценном, доработанном виде.

Сегодня список налогоплательщиков, налоговые ставки и базу определяют статьи НК РФ.

С 2010 года было принято решение, что нельзя поднимать ставку выше 13%, так как имеющие неплохое состояние люди найдут лазейки для ухода от налогообложения.

Образец З-НДФЛ

Для чего нужна декларация 3-НДФЛ?

Справка составляется для того, чтобы определить обязано ли облагаемое налогом лицо уплачивать сбор на доходы или нет. Во многих случаях налог удерживают как «источник оплаты доходов».

И именно на налогоплательщике висит обязательство перечисления налога. Граждане-работники организаций освобождены от сдач деклараций, так как за них этот делает работодатель.

Если человек получает чистый доход – обязан оформить декларацию. Это контролируется статьей 228 Налогового кодекса РФ. Справка заполняется налогоплательщиком и передается в инспекцию.

Обязанность задекларировать свои доходы возникает при получении средств не от налоговых агентов в случаях: дохода от сдачи недвижимости в аренду, получения наследства, подарков и т.д.

К примеру, это аннулирование кредита заемщика банком вследствие признания лица банкротом .

Многие налогоплательщики не знают о возможности применения налоговых вычетов.

Налоговым вычетом называют государственную льготу, которая предназначена для возврата налогов с определенных трат налогоплательщика.

Необходимо в документах указывать все расходы, ведь с незаявленных растрат налоги не будут пересчитаны.

Когда необходимо составление и оформление 3-НДФЛ

Составление налоговой декларации 3-НДФЛ может понадобиться в 2 случаях:

- Если в отчетном году получены доходы, с которых налог не был удержан (например, от продажи или сдачи в аренду имущества, от предпринимательства, дарения, выигрышей). В этом случае нужно узнать, как правильно заполнить 3-НДФЛ по доходам, с которых надо заплатить налог. Соответствующий образец заполнения 3-НДФЛ см. здесь.

- Если в отчетном году был излишне уплачен НДФЛ (и нет возможности вернуть его через налогового агента) или понесены расходы, по которым можно возместить НДФЛ из бюджета (имущественный или социальный вычеты). В этой ситуации важно понять, как заполнить 3-НДФЛ, чтобы не возникло проблем с возвратом налога.

ВАЖНО! С отчетности за 2021 год форму 3-НДФЛ нужно оформлять на обновленном бланке в редакции приказа ФНС России от 15.10.2021 № ЕД-7-11/903.

Что изменилось в формуляре. Получите бесплатный демо-доступ к К+ и переходите в Обзор, чтобы узнать все подробности нововведений.

Ознакомиться с образцом заполнения 3-НДФЛ по соответствующим вычетам можно в материалах:

- “Заполнение декларации 3-НДФЛ на имущественный вычет”;

- “Декларация 3-НДФЛ на лечение”;

- “Налоговая декларация 3-НДФЛ за учебу – образец”.

Правила и порядок представления 3-НДФЛ

Как заполнить декларацию 3-НДФЛ по полученным доходам? Если оформление налоговой декларации 3-НДФЛ осуществляется по доходам, в ней обязательно должны быть заполнены листы, имеющие отношение к доходам.

Пример – приложение 1 декларации 3-НДФЛ для доходов, полученных в РФ. Если по этим доходам есть возможность использовать право на вычеты, нужно заполнять и соответствующие этим вычетам листы.

К декларации должны прилагаться документы, подтверждающие правильность заполнения декларации 3-НДФЛ, а также копии документов, дающих право на вычеты.

Декларация составляется отдельно за каждый календарный год и не позднее 30 апреля следующего года (если только это не выходной) представляется в ИФНС.

Если по каким-то причинам за какой-либо из прошедших 3 лет она не представлена, нужно заполнить 3-НДФЛ за соответствующий период, используя актуальный для соответствующего года образец заполнения 3-НДФЛ и соответствующую этому году инструкцию к декларации 3-НДФЛ, и сдать готовый отчет в налоговую.

Как заполнить и сдать декларацию 3-НДФЛ за 2021 год индивидуальному предпринимателю. Получите пробный доступ к системе и бесплатно переходите в Готовое решение. Это бесплатно.

Инструкция по возмещению подоходного налога

Каковы правила заполнения налоговой декларации 3-НДФЛ для получения возмещения налога?

Если заполнить декларацию 3-НДФЛ необходимо для получения возмещения налога из бюджета, в ней заполняются листы по доходам, выплаченным налоговым агентом (агентами), а также листы по вычетам, дающим право на возврат налога.

К декларации необходимо приложить документы, подтверждающие правильность указанных в ней данных по доходам (справки по форме 2-НДФЛ) и вычетам, а также копии документов, подтверждающих право на них.

Подробнее о документах, необходимых для получения вычета, читайте в материалах:

- “Документы на налоговый вычет при покупке квартиры”;

- “Документы для получения налогового вычета за лечение”.

Заполнение декларации 3-НДФЛ для получения возмещения из бюджета производится отдельно за каждый календарный год.

Срок ее сдачи не установлен, а потому она может быть представлена в ИФНС не только в любом месяце года, следующего за отчетным, но и в течение трех лет, следующих за отчетным годом.

Возникновение 3-летнего периода при отсутствии установленного срока сдачи объясняется тем, что такой срок действует для подачи заявления на возврат налога.

Таким образом, в 2025 году может быть сдана декларация за 2019, 2020 и 2021 годы, т. е. за те, по которым налог можно вернуть.

Когда необходимо подавать отчетность 3-НДФЛ и уплачивать налог

Физлица, с чьих доходов НДФЛ не удержан налоговыми агентами, иностранцы, работающие в России по патенту, а также ИП на ОСНО, нотариусы, адвокаты и другие частнопрактикующие лица обязаны подать в ИФНС налоговую декларацию 3-НДФЛ не позднее 30 апреля и уплатить налог до 15 июля включительно.

В том случае, если крайняя дата выпадает на выходной или праздничный дни, обязанность по уплате переносится на ближайший рабочий день.

В 2021 году 15 июля приходится на пятницу. Совершенно отдельное правило распространяется на индивидуальных предпринимателей и частнопрактикующих лиц, прекративших свой бизнес.

Эти представители должны подать декларацию в ИФНС в течение пяти дней с момента окончания деятельности.

Для граждан, намеренных получить имущественный, социальный или другой вычет, жесткий срок подачи декларации за 2020-й не установлен. Это можно сделать в течение всего следующего года и даже позднее.

Что будет, если декларация 3-НДФЛ представлена с опозданием

Налогоплательщик, не успевший вовремя подать в ИФНС декларацию, может быть оштрафован. Размер штрафа составляет 5% от неуплаченной суммы налога за каждый месяц просрочки (как полный, так и неполный).

Он может достигать максимум 30% от суммы налога и минимум 1 000 рублей.

Минимальный штраф может получить, например ИП, не представивший нулевую декларацию, которую он обязан заполнять даже при отсутствии деятельности.

Но размер штрафных санкций увеличивается вдвое, если плательщик нарушает срок подачи декларации повторно.

В этом случае он уплачивает 10% от исчисленной суммы НДФЛ за каждый месяц, но не более 60% при том, что минимальный штраф составляет 2 000 рублей.

Все зависит от ситуации. Есть и более жесткие санкции. Например, не поданная в ИФНС форма 3-НДФЛ при продаже имущества может повлечь за собой вызов получателя дохода на комиссию по легализации налоговой базы.

Об этом говорится в письме ФНС от 25.07.2017 № ЕД-4-15/14490. И даже предусмотрена уголовная ответственность.

Она наступает по статье 198 УК за отказ от декларирования по форме 3-НДФЛ и уплаты налога в крупном и особо крупном размере.

Однако нормами НК РФ предусмотрены и смягчающие обстоятельства, которые уменьшают денежное взыскание с правонарушителя:

- декларация не подана в срок впервые;

- отправлению формы помешали какие-либо материальные, технические, личные или служебные проблемы;

- инвалидность налогоплательщика;

- признание вины;

- немедленное заполнение формы 3-НДФЛ и представление в налоговую инспекцию.

В этом случае налогоплательщик вправе подать в ИФНС заявление, в котором он оправдывает несвоевременную сдачу отчетности и документы, подтверждающие смягчающие обстоятельства.

Изменения по вычетам в следующем году

Постановлением Правительства РФ от 08.04.2020 № 458 расширены перечни медицинских услуг, оплата которых может быть включена в социальный налоговый вычет.

В частности, дополнен список дорогостоящих услуг по ортопедическому лечению пациентов с врожденными или приобретенными дефектами зубов, по лечению бесплодия и другому.

Кроме того, вычет теперь можно будет заявить и на стоимость медицинской эвакуации.

Изменения пока не коснулись имущественного вычета. В 2021 году его также можно будет заявить при покупке жилья в размере 2 000 000 рублей, при выплате процентов по ипотеке — 3 000 000 рублей.

Останется прежним и лимит инвестиционного вычета — 400 000 рублей.

Процедуру получения вычетов по НДФЛ хотят упростить

Механизм получения налогового вычета в 2021 году обязывает подавать в налоговую инспекцию декларацию вместе с подтверждающими документами.

Декларация, как мы уже сказали, обновлена: заявление — не отдельный документ, а часть формы 3-НДФЛ. Но, тем не менее, подготовлен законопроект, упрощающий и ускоряющий процедуру.

В нем рассматривается подача заявления на вычет по НДФЛ через личный кабинет на сайте Федеральной налоговой службы без всякой декларации.

На проверку оснований на вычет законопроект отводит тридцать дней вместо сегодня действующих трех месяцев. ИФНС оставляет за собой право продлить этот срок в случае нарушений.

В течение 3-х рабочих дней по окончании проверки выносится решение, а поручение на возврат денег передается казначейству в течение 10 рабочих дней.

И еще пять отводится на перечисление денег заявителю. Таким образом, с момента подачи заявления проходит приблизительно два месяца.

Предполагается, что налоговые органы будут обладать всей информацией о доходах и удержанном у заявителя налоге. Эти сведения представит им работодатель в форме 6-НДФЛ и справке о доходах.

Вычеты на покупку жилья, погашение ипотечных процентов, а также инвестиционный вычет налоговая инспекция исчислит, руководствуясь данными, полученными от налоговых агентов и банков.

Суммы вычетов на лечение и обучение определяться на основании кассовых чеков. При этом заявление на налоговый вычет можно будет подавать за три года.

3-НДФЛ для ИП на УСН

Декларация 3-НДФЛ для ИП на УСН в общем случае не нужна, так как они освобождены от уплаты налога на доходы. 3-НДФЛ придется сдать в следующих случаях:

- в течение года ИП утратил право на применение УСН и автоматически перешел на ОСНО;

- ИП взял заем, по которому возникла материальная выгода, например, беспроцентный займ от организации;

- ИП продает свое имущество как физлицо или хочет получить налоговый вычет.

3-НДФЛ для ИП на патенте

В общем случае сдавать эту декларацию на ПСН также не нужно. Ведь патент заменяет ряд прочих налогов, в том числе и НДФЛ.

Подать декларацию придется:

- в случае совмещения ПСН и ОСНО, но только по доходам от деятельности, облагаемой по ОСН;

- при утрате в течение года права на применение патента и автоматическом переходе на ОСНО;

- если ИП проводил сделки с личным имуществом (к примеру, продал свой автомобиль), отчитаться нужно в качестве физического лица;

- при желании получить налоговый вычет.

3-НДФЛ для ИП на ОСНО

Заполнение 3-НДФЛ для ИП на ОСНО является обязательным. Этот вид декларации, по сути, заменяет декларацию по налогу на прибыль.

3-НДФЛ нулевая для ИП

Предъявить нулевку полагается, если ИП не вел деятельность, но по законным основаниям обязан сдавать эту форму. Это также необходимо, если доходов не было совсем или они оказались меньше расходов. В основном это касается ИП на ОСНО.

Состав нулевки несложен: титульный лист, разделы 1 и 2. Ячейки, которые должны содержать цифровые значения (доходы и т. д.), прочеркиваются.

- https://www.klerk.ru/buh/articles/528586/

- https://Unicom24.ru/articles/3-ndfl

- https://nalog-nalog.ru/ndfl/deklaraciya_ndfl/obrazec_zapolneniya_nalogovoj_deklaracii_3ndfl/

- https://taxcom.ru/baza-znaniy/otchetnost/stati/deklaratsiya-3ndfl/

- https://www.kontur-extern.ru/info/3-ndfl-dlya-ip-za-god